第三季許多太陽能光伏大廠紛紛實(shí)現(xiàn)盈利,阿特斯也不例外,阿特斯在2Q13由于較高的外匯損失,凈虧損US$1,260萬,毛利潤率為12.8%,離盈利只差一步之遙。在第三季則實(shí)現(xiàn)了凈利潤US$2,769萬,毛利潤率為20.4%,甚至超過該公司的預(yù)期,成為中國太陽能企業(yè)中利潤最高的企業(yè)。

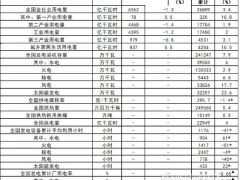

中國太陽能廠商3Q13凈利(損)及毛利潤比較:

Source:已公布3Q13財(cái)報(bào)中國廠商 / EnergyTrend整理

第三季的凈營收為US$4.9億,較上季的US$3.8億,增長29.1%,資產(chǎn)負(fù)債比為83.8%,流動比率為0.97,速動比率為0.84,財(cái)務(wù)狀況大致與上季持平。

該公司在第三季終于能實(shí)現(xiàn)扭虧主要得益于整體解決方案業(yè)務(wù)的拉動,整體解決方案營收占總營收的比例由2Q13的26%增長到3Q13的41%。

在整體解決方案業(yè)務(wù)營收占比提升的狀況下實(shí)現(xiàn)盈利,反映出阿特斯從組件制造商向一站式太陽能電力解決商的轉(zhuǎn)變中取得的成效。

先來關(guān)注一下該公司在整體解決方案這一模塊都取得了哪些成績:

阿特斯繼Q2將10MW Brockville1專案出售給TransCanada公司之后,第三季又將價(jià)值CAD$9500萬的2個(gè)加拿大公用事業(yè)級光伏電站出售給該公司;與BlackRock簽署了出售2個(gè)共計(jì)20MW AC電站的協(xié)定,價(jià)值CAD$1.2億;上季財(cái)報(bào)中提到的為Samsung建設(shè)位于安大略的130DC的電站,在第三季已開建,該專案預(yù)計(jì)將為阿特斯帶來CAD3.1億的營收。

分市場來看,在加拿大已經(jīng)積累的后期階段專案和獲得EPC合約的專案目前達(dá)到500MW,這些專案建成并網(wǎng)后,營收預(yù)計(jì)超過CAD$17億;在日本取得的成績尤其明顯,在Q2,單單日本住宅系統(tǒng)元件業(yè)務(wù)占整體解決方案營收的40%,被批準(zhǔn)和處于后期階段的專案為166MW,Q3則增長到278MW,并且所有專案都有FIT政策支持,具備營收保障,阿特斯準(zhǔn)備在2014年年初開始建設(shè)首個(gè)電站;在美國,阿特斯在Q3完成了3個(gè)共計(jì)35MW專案的建設(shè),并且在第三季末,美國的公用事業(yè)級管道專案達(dá)198MW;在中國市場的專案業(yè)務(wù)則稍有遜色,在第三季末的管道專案為40MW,然而阿特斯于近日與云南沾益縣簽訂了200MW光伏電站協(xié)定,隨著中國市場轉(zhuǎn)好,預(yù)計(jì)阿特斯也會將越來越多的目光放在國內(nèi)專案上。

再來看該公司的另一業(yè)務(wù)模塊:組件業(yè)務(wù)

阿特斯Q3組件發(fā)貨量為478MW,前兩季的發(fā)貨量分別為340MW和455MW,呈遞增趨勢,這同時(shí)反映出今年前三季市場的總體需求也呈遞增態(tài)勢,同樣是由今年最火熱的三個(gè)市場:美國、日本和中國市場所拉動。其中,阿特斯已經(jīng)在日本建立起品牌知名度,該公司預(yù)計(jì)對日本的全年發(fā)貨量將超過500MW,將占據(jù)日本市場8%-9%的市場份額。

阿特斯預(yù)計(jì)Q4發(fā)貨量在480-500MW,目標(biāo)市場為日本、中國、加拿大、美國和亞洲其他新興市場。并且將2013年全年組件的發(fā)貨量由之前的1.6-1.8GW調(diào)整到1.75-1.77GW,其中包含阿特斯用于自己專案上的組件。

而對于老牌市場歐洲,由于歐洲雙反的負(fù)面影響,需求羸弱,營收占比從第一季的24.7%,直降至第三季的9.5%,阿特斯一步一步的降低了對歐洲市場的依賴性,才有了前三季發(fā)貨量的持續(xù)增長。

未來發(fā)展重點(diǎn):

阿特斯將未來發(fā)展的重點(diǎn)定位在繼續(xù)在新興市場發(fā)展和擴(kuò)大組件業(yè)務(wù),繼續(xù)降低生產(chǎn)成本,并通過擴(kuò)大整體解決方案業(yè)務(wù),來多樣化商業(yè)模式,以獲取額外利潤,將公司擺在可持續(xù)和盈利的地位。

微信客服

微信客服 微信公眾號

微信公眾號

0 條